В экономике термин Монополия имеет два очень сходных значения. В первом случае монополией называют фирму, которая действует при отсутствии реально значимых конкурентов или выпускает товары либо оказывает услуги, не имеющие заменителей. Во втором этот же термин применяется при обозначении сложившейся на рынке, где действует именно фирма-монополист, ситуации. Самые первые монополии были созданы по поручению верховных лиц государства, когда одной из… Read more »

Содержание статьи: Выбор банка Документы и расшифровка отчетности Соответствие документов Состав документов общего списка банка Документы, касающиеся частного случая конкретного кредита Развитие бизнеса не всегда идет поступательно. В процессе ведения предпринимательской деятельности наступают моменты возникновения необходимости пополнить оборотные средства, закупить новое оборудование, расширить бизнес. Одномоментное вливание денежных средств иногда позволяет вывести организацию на новый уровень. В таком случае обращение к… Read more »

Искать работу за рубежом всегда гораздо сложнее, чем на родине. На какое бы время и в какой бы стране вы не искали работу, есть простые методы, как сделать данный поиск успешным. Если решили найти за рубежом работу, первое, что необходимо сделать — запастись настойчивостью и терпением. Второе – выработать правильную тактику поиска работы и применять все вероятные способы сообщить потенциальному… Read more »

Сто рублей сегодня, и сто рублей через год, это совершенно разные вещи. Вкладывая деньги сегодня, мы хотели бы получить определенный доход завтра. Чтобы его рассчитать, нужен коэффициент, а для его расчета сначала следует узнать, что такое дисконтирование. Об этом мы и расскажем ниже. Дисконтирование Дисконтирование – приведение будущих прибылей (денежных потоков) к их настоящей (текущей) стоимости. Другими словами: дисконтирование это… Read more »

Можно ли получить кредит при помощи интернет, не покидая родного дома? В данной статье разберемся со способами и преимуществами этого вида кредитования. Действительно ли реально взять заем, пользуясь возможностями интернет-паутины. Для всех не является секретом, что практически, каждый банк нашего государства владеет собственным сайтом в интернете. А интернет в настоящий момент «оккупировал» почти каждый дом, то совершенно логично, что банковские… Read more »

Содержание статьи: Судебное приставы и судебное делопроизводство Внесудебная продажа взятого в залог имущества Порядок реализации залогового имущества Пролонгация кредитов (продление) Банки в настоящее время используют различные способы для обеспечения кредитов, но лучшая защита для хорошего финансового положения банка является раздача кредитов. Второй способ заключается в так называемой безопасности правовых способов защиты. Обеспечение кредитного договора зависит от нескольких особенностей соглашений: характер… Read more »

Содержание статьи: Существует ли способ не возвращать кредит на законных основаниях? Возможные нарушения со стороны банка Автокредит, а машина чья? Ипотечный кредит Потребительский кредит Недавний финансовый кризис лишил некоторых людей возможности выплачивать долг банку. Увеличение числа «проблемных» кредитов объясняется массовыми увольнениями и снижением доходов населения. В случае невыплат по кредиту банк имеет право оштрафовать заемщика и изъять залоговое имущество. Как… Read more »

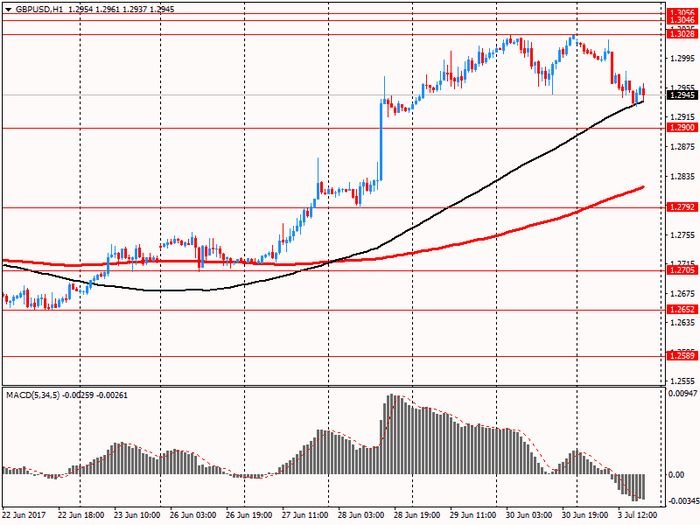

Европейские фондовые рынки открыли торги в пятницу резким повышением после публикации оптимистичных статданных Германии и Франции, а также после указаний ЕЦБ на вероятность дополнительного смягчения политики, оказав значительную поддержку европейскому рынку акций. В ходе европейской торговой сессии утром EURO STOXX 50 поднялся на 1,22, французский CAC 40 поднялся на 1,30, в то время как в Германии DAX 30 вырос на… Read more »